2023 四季度 房地产展望

引言

2023年的四季度,注定充满悬念!

9月初的增量政策,究竟能否得到进一步落实?一线城市的非核心区域放松限购,是否会持续落地?政策的效果是否会惠及二三线城市?

融资领域,推出了一年的三支箭,是否在2023年四季度对地产资金面带来起色?A股地产股权融资是否能真正恢复?中债增信的担保发债,是否可以再下一城?

而三季度末有所改善的整体经济,是否会在四季度延续复苏的趋势?经济如果得到改善,是否买房者和银行对地产的信心会有所修复?

让人揪心的民企地产公司,是否信用风险会得到出清?房地产行业的债务和资产重组能否有实质推进?已经展期的公司是否还有机会恢复正常经营?

我们邀请了嵩山论市的专家,为您从需求复苏、政策落地、信用风险和资产处置四个角度,展望四季度的地产行业,为您解读四季度地产行业的机遇和风险。

- 十一黄金周的楼市表现平淡

主持人:

从今年6月开始,地产销售急转直下,地产百强销售每月表现均在下降,即使是政策频出的9月,整体地产季节性销售好转,也不及往年。您觉得四季度地产需求端是否会得到明显修复呢?宏观经济的预期好转会对地产需求有何影响?

1丨政策生效需要时间,不能急于在四季度见到效果

在我看来,三季度的增量政策,其作用生效是一个较长的过程,各种期待短期效果的朋友,只能得到一个“脉冲式释放积压需求,之后市场快速回落”的反馈。

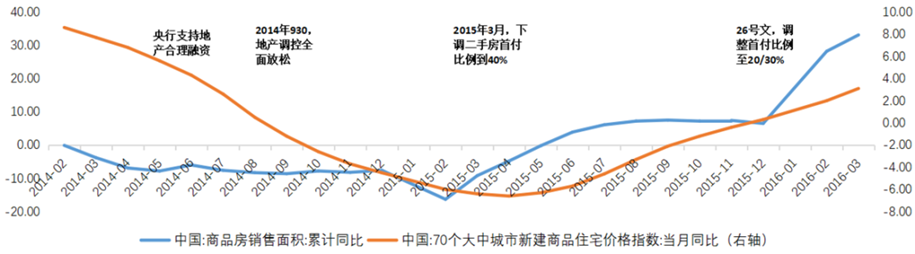

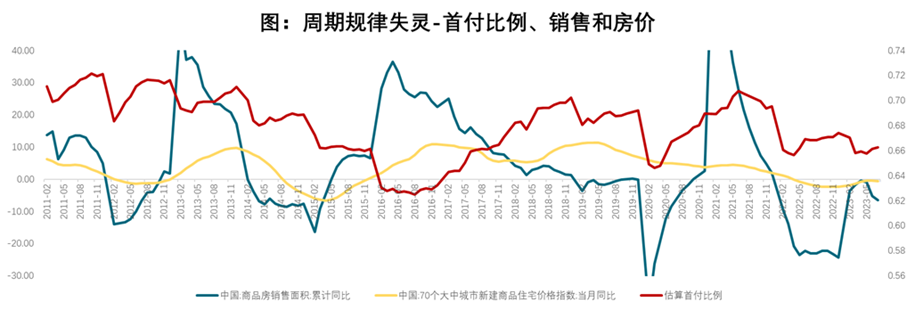

我们复盘2014-2016年地产政策宽松期,就可以明显发现,整体调控政策在2014年930放松之后,直到2015年2月之后销售增速才开始改善,直到2015年二季度销售同比增速才回正。而统计局房价,到了2015年底才开始反弹。详见下图。

图:2014-2016周期政策生效延迟

数据来源:Wind,嵩山论市

2丨高能级城市热度很难形成正外部性

而另外一个问题,就是当前地产市场需求深度分化,一二线城市和三四线城市简直就是两个世界,而二线城市的调控放松是始于2022年一季度,推进到今年9月已经基本上达到了极限,南京、武汉、郑州等较大的二线城市已经放松限购。

而市场关注的北上广深一线城市,虽然落实了认房不认贷,广州也推进了非核心区域花都、番禺、黄埔和白云四镇的取消限购。究竟高能级城市的政策放松,能否很快在四季度扩散,形成对三四线城市的正外部性?我并不这么认为。

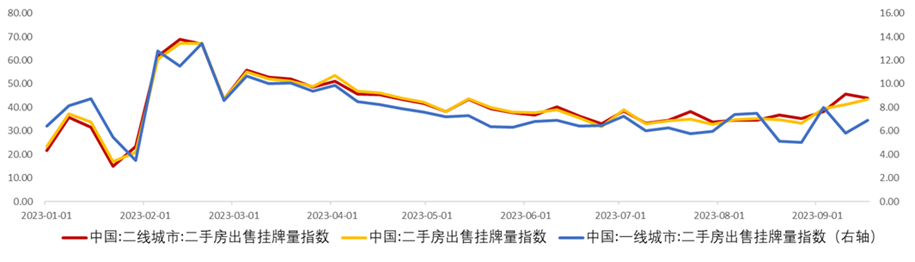

首先,一线城市在调控放松后,出现了较大的二手房抛压,供应量明显增加。我们使用Wind的一线城市二手房挂牌指数作为观察指标,详见下图。

图:中国二手房挂牌指数

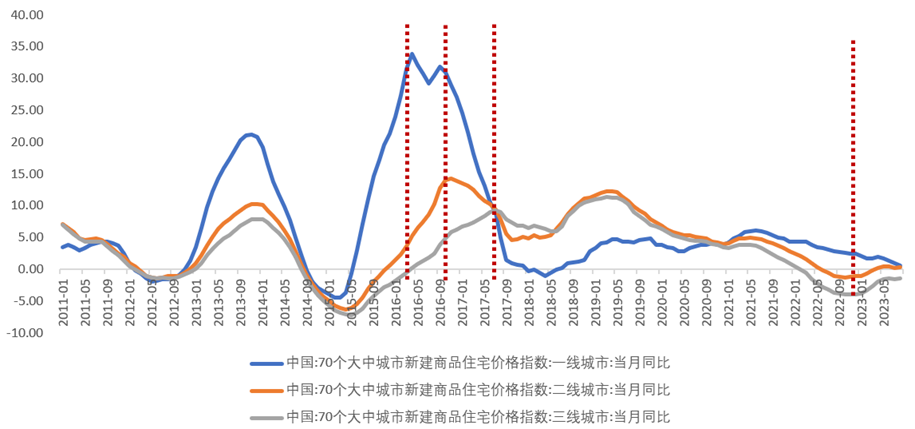

而本身高能级城市的行情外部性,我们详见下图。2012年那波行情,是由一线城市率先发力,房价增长斜率明显更高,而且很快传导至二线城市和三四线城市。而2015年开始的房价反弹,率先由一线城市发力,于2016年到达顶峰。而在一线城市房价到达顶峰之后,二线城市房价继续上升,一直到2016年930全国收紧调控后才有所停止。而三四线城市由于棚改货币化安置的影响,房价上升的势头持续至2017年的三季度。

然而,疫情以来,整个中国的房价呈现出了增速下行趋势,而一线城市房价同比始终保持为正,整体上表现远好于二线城市和三四线城市,但是在今年以来,并没有出现二线和三四线城市的房价反弹,反而是房价一路下降。

图:一线、二线、三线城市房价周期变化与相互影响

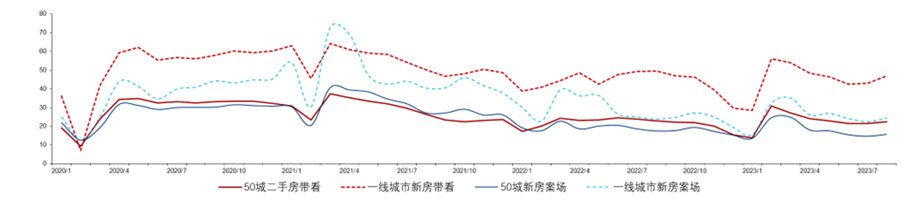

无论是新房还是二手房,自从疫情以来,一线城市和二线、三四线城市之间没有明显的外溢关系,一线城市并没有像过往周期那样产生正外部性。即使是对于贝壳经纪人这种天然偏看好楼市的群体,二线城市和三四线城市的预期始终也离一线城市有较大差距。这一点在二手房带看指数和新房案场指数上,也能得到体现,详见下图。

图:贝壳一线城市与50城新房案场与二手房带看指数

3丨国庆节楼市比较平淡

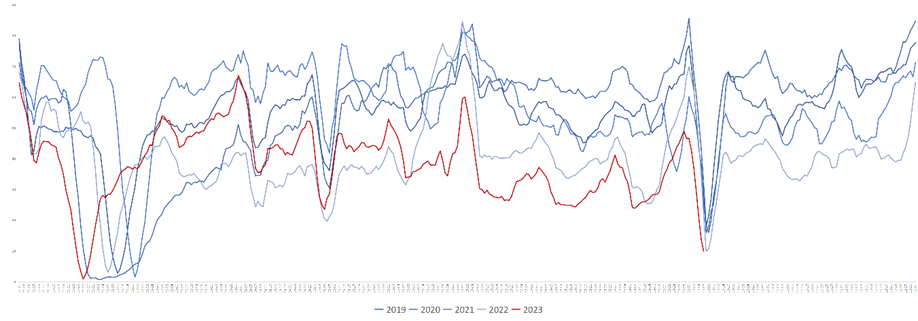

图:地产高频销售数据(MA7),红色为2023年

今年以来的地产销售,可谓是一波三折!一季度的小阳春,一度让市场看到了希望,然后4月份开始后续势能不够持续,到了6月以后急转直下,同比落后2022年,连原本市场一致预期的“弱复苏”都难以维持。克而瑞百强销售7月开始累积同比跌至-4.8%,而新政频出的9月累积同比增速进一步下滑至-11.0%,比八月的同比增速还低了2个百分点。

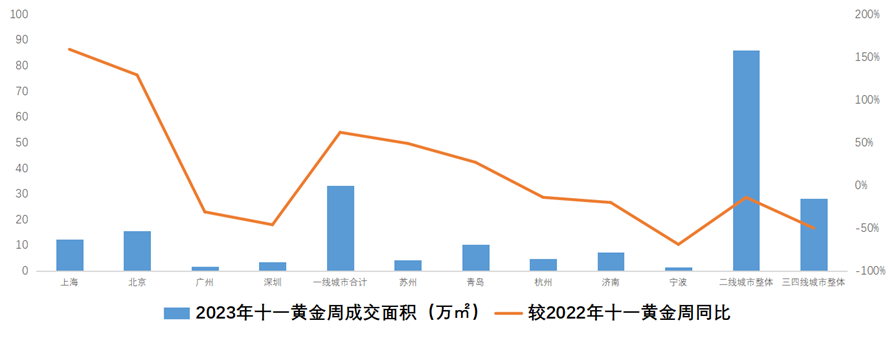

十一黄金周,出行和消费体现了经济的改善,但是同期的楼市回暖较为有限。根据中指研究院的数据,2023年国庆假期期间(9月29日-10月6日),35个代表城市日均成交面积较去年国庆假期(10月1日-7日)及2019年假期下降两成左右。市场的热点依然在一线城市,大量二线城市表现不佳。

图:十一黄金周楼市情况(同比增速在右轴)

②丨政策:一线城市增量政策持续落地

- 一线城市还有政策持续落地,政策效果需要取决于经济预期的修复

主持人:

我们知道,三季度地产行业的亮点就是一线城市推进调控放松,您觉得后续会有新的政策落地吗?政策的效果受哪些因素的影响?

1丨一线城市非核心区放开会推进

在我看来,一线城市非核心区域放松限购会进一步持续,北京、上海、深圳的调控放松会在四季度落地。

我们看这一次地产放松周期,核心逻辑是发生了变化。过往周期的调控政策放松之后,市场的导向会发生明显的变化。虽然有些政策效果不会立竿见影,但是涉及到认房不认贷或者实际降低首付比例的政策,会带来销售的改善,详见下图。

数据来源:Wind,嵩山论市

但是2018年以来,特别是2020年疫情以来,这个市场的逻辑出现变化,政策生效需要借助更多的条件。而核心的条件就是——经济预期的改善。

按照本次政策推进的逻辑,后续也只有一线城市真正落地非核心区域放松限购,才有可能形成政策合力。9月份政策效果一般,有一个很大的问题就是——买房者期待政策进一步放松,从而形成观望。而未来四季度的重要举措,就在于把观望的需求落实。

2丨政策的效果取决于经济预期的修复

而政策的生效,很大程度上在于市场参与者的预期。当市场预期较弱的时候,增量政策生效就会延迟,而且效果的乘数也会变小。

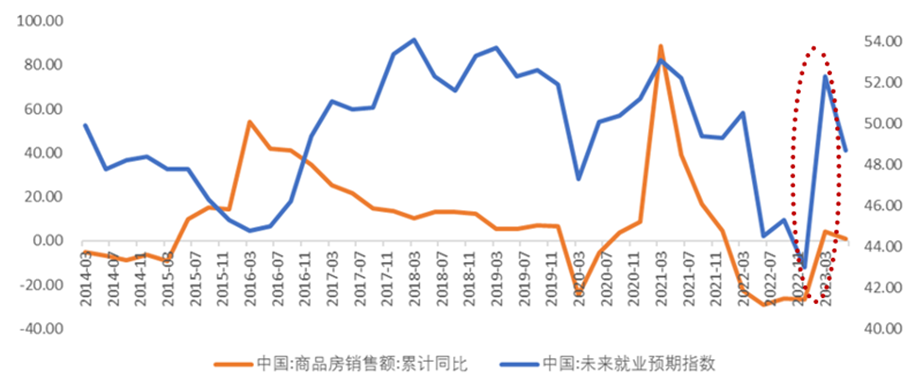

所以,与其说期待四季度地产政策生效,不如期待整个宏观经济能在四季度企稳。比如储户对于就业的整体预期改善也有波折,就影响了地产的销售复苏。今年一季度地产行业的销售复苏,本身是经济的果,而非单纯政策的果。详见下图。

图:就业预期与地产销售

数据来源:Wind,嵩山论市

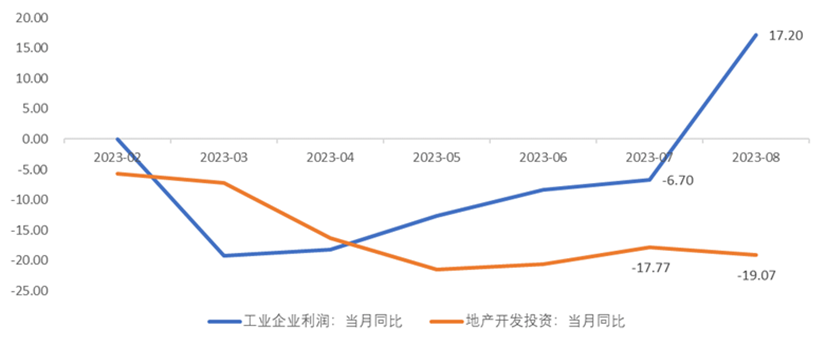

而从8月份开始,整个经济在地产仍然拖累的背景之下,逐渐有企稳的迹象。基于此,我们可以推断,一方面四季度一线城市非核心区放松限购会有所推进,首付比例调整也会有所落实,另一方面经济预期会有所改善,地产行业政策生效可以见到初步的效果。详见下图。

图:中国工业企业利润修复和地产拖累

数据来源:Wind,嵩山论市

③丨信用风险:四季度难出清,但是爆发节奏放缓

- 四季度信用风险有改善趋势,但是难以出清

主持人:

前几日又有民企地产美元债发生实质性违约,地产公司的信用风险一天不出清,整个行业的预期就很难好转,银行等金融机构也很难主动增加对地产行业的支持。我们发现,相比于2022年报,上市银行的2023年中报地产行业不良贷款进一步增多。您觉得四季度的地产行业信用风险会开始改善吗?民企地产公司会达到信用风险出清吗?

1丨信用风险阻碍行业修复和贷款融资

信用风险是老生常谈的话题。记得2021年四季度的时候,当时出现一些改善的信号,很多人认为地产行业到达政策底,马上会触发市场底,并预期在2022年整个地产会恢复到过往周期的景气之中,当时我就直接反驳——信用风险尚未出清,民企开发商一个个暴雷,怎么可能在这种情况下市场触底反弹?

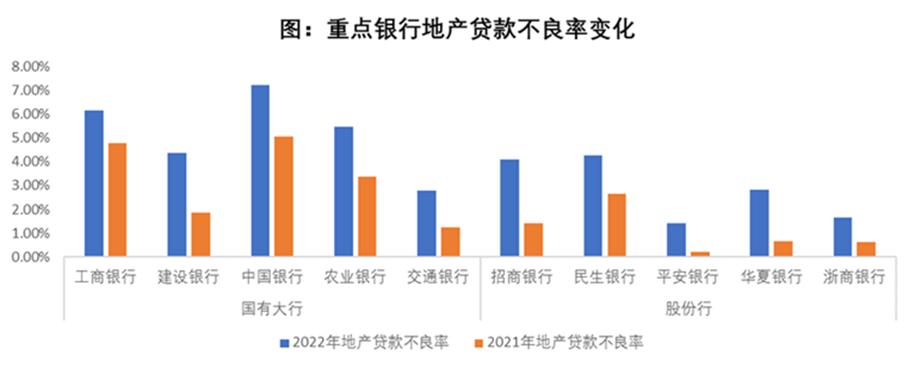

后续的市场数据也验证了我的观点。自从2021年下半年,地产行业频发信用风险之后,商业银行作为地产融资的核心供给者,资产负债表受到持续性影响。

截至6月末,18家重点上市银行(包括6家国有大行、10家股份制银行、2家城商行)房地产业不良贷款余额共计2970.26亿元,较2022年末增加209.32亿元。10家股份制商业银行房地产业不良贷款余额共计870.78亿元,其中上半年新增房地产业不良贷款137.72亿元,在18家银行中占比近7成。股份行受到的冲击高于国有大行。

今年中报,工行、建行、农行和交行延续了房地产业不良贷款规模和比例的“双升”。主流上市银行中,房地产业不良贷款率最高的是招商银行(5.52%)、中信银行(5.29%)和民生银行(5.13%),均超过了5%。

数据来源:Wind,公司公告,嵩山论市

2丨四季度很难风险出清,但是信用风险爆发会放缓

对于四季度的信用风险,嵩山论市的判断是,信用风险出清没那么容易达到,但是信用风险爆发的频率会下降,新增的展期、违约主体会越来越少。当然,截止到目前为止,民企开发商也就5-7家左右尚未出现债券层面的信用风险。后续我们预测,在四季度,整体的地产不良贷款开始达峰,预计2024年中期左右实现信用风险达峰,之后逐渐实现债券市场的地产信用风险出清。

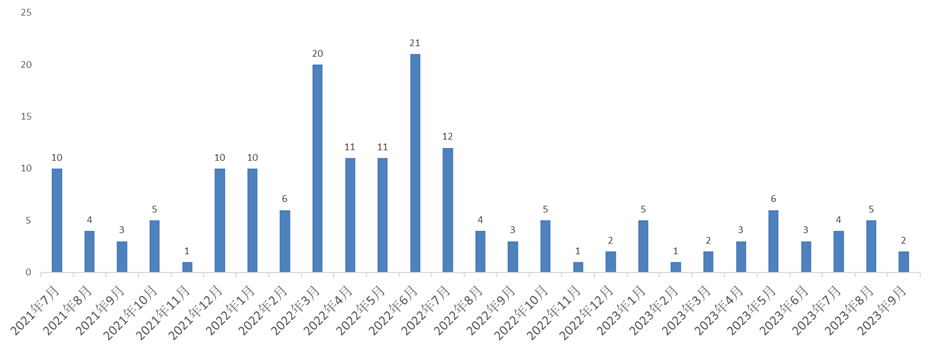

我们可以看下图。通过下图我们可以发现,一方面地产公司逐渐违约,尚未违约主体减少。另外一方面,2022年中期开始的CDS券商担保发债和中债增信担保发展,虽然没保住旭辉和碧桂园,但是也极大程度上延缓了信用风险的集中爆发。

图:2021年7月至今,各月境内地产债主体首发展期、违约净额

数据来源:Wind,公司公告,嵩山论市

④丨资产处置:关注REITs扩容和保交付进展

- 风浪越大鱼越贵

主持人:

今年以来,很多地产公司开始推动资产变现,监管也放宽了地产私募投资基金和商业地产REITs的限制。后续您觉得地产行业的资产处置会加快吗,是否在行业的动荡期,资产处置会迎来一波机会,所谓“风浪越大鱼越贵”?

1丨需求端下行,触发大宗资产交易

我发现一则新闻,中国房地产报9月28日称,广州某国资集团计划出售400套房准现房,总价值5亿元。在此之前,北京国资平台和济南国资平台打包出售的房源,还没有卖掉。尤其是济南市属国资平台公司济南城市发展集团,计划出售其持有的1341套现房,总价值约28亿元,这也是济南楼市近年来最大规模的一次国资甩卖。

由于需求端修复的迟缓,导致很多地产公司的存货无法通过正常渠道销售,房企就被迫走向大宗出售。由于市场景气度下行,本身国资平台持有的房源,其产生的收益根本无法覆盖运营该类资产的费用和资金成本,所以大宗资产处置也是情理之中。

2丨信用出险房企的资产处置机会

而另外很多出现信用风险的房企,也在积极寻求资产处置。8月25日,碧桂园宣布退出广州亚运城项目,相关股份以总代价约12.915亿出售给中海,出售事项所得款项目前主要拟用于保交楼等项目建设开支。而几乎同一时间,融创中国公告称,为解决集团对荣丰公司相关债务偿还问题,公司将出售臻华府、望金沙酒店及合肥秀场酒店等3个项目,涉及总金额约12.3亿元。

从某种角度上看,当前不良资产处置确实存在较大机会。不良资产处置,核心就是挑选、拆雷、引流、盘活,从挑选的角度看,2023年三季度开始的政策放松,以及很多待出售项目的剩余货值仍然不低,让处置机构有很多的选择余地。

3丨银保监62号文、REITs和不动产私募投资基金

而从拆雷的角度看,三支箭政策虽然落地不及预期,但是地产开发贷持续投放,加上行业的信用风险出清加快,有利于金融机构参与不良资产处置时,进行拆雷。

从引流方面看,今年以来很多国企央企加大了项目端投资力度,而国企央企本身的品牌与信用,非常有利于在不良资产处置和项目去化过程中,吸引购房者。未来将有价值、有剩余货值、无隐藏风险的项目推给国企央企开发商,会是一个大趋势。银保监62号文也会鼓励AMC发挥中介功能,寻找潜在的资金流量,并引导地方政府提供支持。

而盘活来看,不论是长租公寓、消费基础设施REITs、不动产私募基金,还有越来越多涉及不良资产的ABS,都为潜在的地产行业不良资产处置提供了盘活的工具。因此,商业地产REITs以及不动产私募投资基金的实际落地,就成为了决定资产处置行业趋势的关键因素。

4丨保交付对资产处置的影响

另外,目前来看,保交楼进展仍然不佳,全国各地的烂尾楼压力仍然大,对于已经展期和违约的房企,保交楼是其首要任务。而许家印被采取强制措施,有市场传闻恒大保交楼推进依然缓慢。在保交楼的大背景下,金融债权人的排序自然是低于买房者,但是房企实现成功保交楼,一定是建立在“积极推进存量资产处置”的前提上的。

当然,我们在这里需要明确,资产处置,并不是地产行业的救命稻草,而是去地产行业中大浪淘金。地产行业仍然处于风险动荡中,但是我们要熟记那句名言:风浪越大鱼越贵。